これから個人事業主として開業するとき、確定申告を青色申告でするのか?それとも白色申告でするのか?必ず選びます。

自分は青色申告と白色申告のどちらを選べばいいのか?

この記事では、青色・白色のどちらかを選ぶポイントをお伝えしたいと思います。

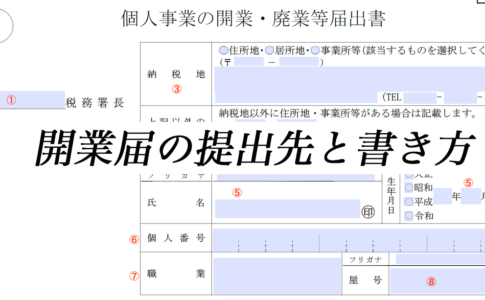

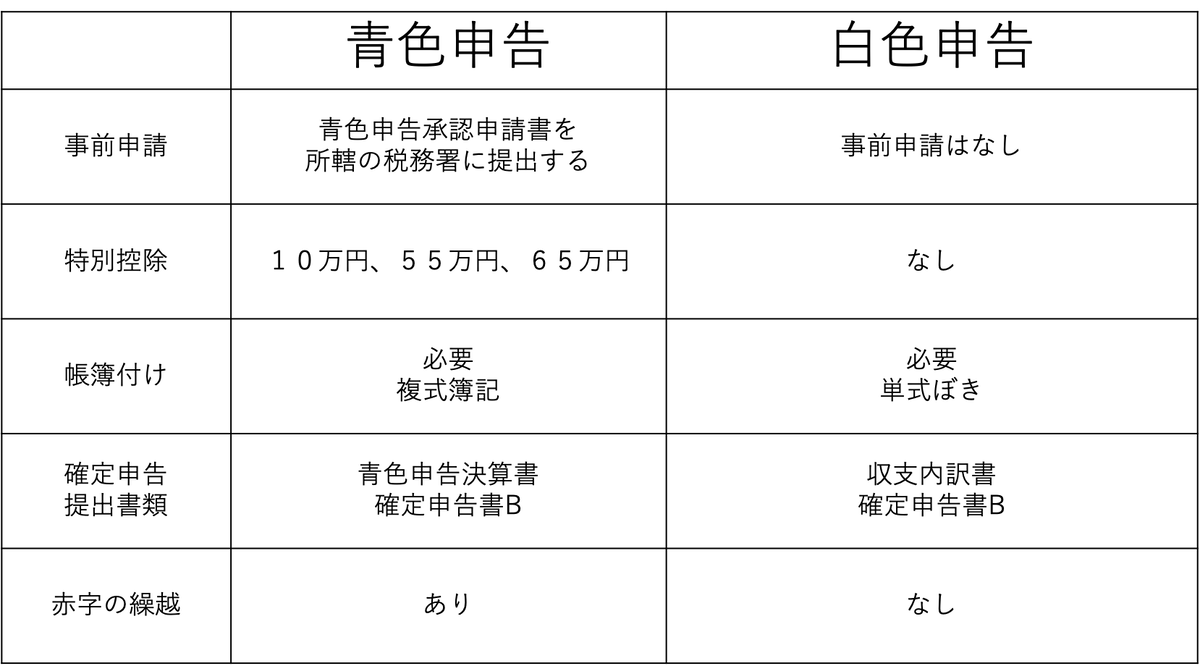

青色申告と白色申告の違い一覧表

まずはじめに、青色申告と白色申告の違いについて、一覧表を作成したのでご覧ください。

一番の違いは、特別控除があるか?ないか?です。

特別控除とはカンタンにお伝えすると、所得税や住民税を節税出来たり、国民健康保険料を減らすことができます。

ただ、青色申告で特別控除を受けるには、少し難しい簿記の知識が必要になります。

次から、青色申告・白色申告それぞれのメリット、デメリットをお伝えします。

青色申告とは?

青色申告とは、一定の帳簿を備え付け日々の取引を記帳し、その記録にもとづいて確定申告をする制度です。

例えば、あなたが人を雇用して事業を行う場合や家族や親族に給与を払う場合は、青色申告にすることで経費として申請することが出来ます。

青色申告をするためには、開業から2ヶ月以内に所轄の税務署に「青色申告承認申請書」を提出することが必要です。

青色申告を申請できる人は、「事業所得」、「不動産所得」、「山林所得」がある人に限られます。

青色申告のメリット

青色申告を選択した場合のメリットは、下記になります。

青色申告特別控除が受けられる

青色申告をすると、青色申告特別控除を利用することができ、控除の条件を満たすことで、10万円、55万円、65万円のいずれかを所得額から差し引くことができ、大幅な節税になります。

参考までに、所得税は課税所得額に応じて課税される税金で、下記の式で課税所得額を求めます。

課税所得額=所得額ー経費ー青色申告特別控除額

家族への給与支払いも経費にできる

事業主であるあなたと生計を一緒にしている配偶者や15歳以上の親族に支払った給与を必要経費として所得から差し引くことができます。

家族や親族への給与支払いを経費にするためには、「青色事業専従者給与に関する届出書」を所轄の税務署へ提出することが必須です。

配偶者は最大85万円、親族は最大50万円までの控除を受けることができますが、仕事の内容や十字の度合いに応じた給与設定にしないと認められないこともあります。

純損失の「繰越」と「繰り戻し」ができる

純損失の繰越しとは、事業で赤字が出た場合、損失分の金額を翌年から最長3年間繰り越せることです。

例えば、2019年に50万円の赤字が出て、2020年に150万円の所得(黒字)が発生した場合、150万円から赤字50万円を差し引き、2020年の所得を100万円に減らすことができ、節税することができる。

純損失の繰戻しは、前年が黒字で翌年が赤字の場合、前年に収めた税金から赤字分にかかる税金額が還付される仕組みをいいます。

例えば、2019年は100万円の黒字で2020年は50万円の赤字だったとします。

2020年は50万円(赤字)×2019年は100万円(黒字)の税率=令和元年納税分還付額が戻ります。

貸倒引当金を計上することができる

貸倒引当金とは、取引先が倒産などで支払い能力がなくなったときの損失額を予測して計上しておくお金のこと。

貸倒引当金として計上できるのは、売掛金、受取手形、貸付金、未収金などです。

個人事業主で売掛や手形で取引や売上の未収金などはすることはほとんどないと思いますし、お金を貸したりすることもないと思いますので、このメリットは他と比べて小さいかな?と思います。

青色申告のデメリット

青色申告は原則、複式簿記なので簿記の知識が乏しい人には難しいと感じられます。

税理士に依頼すると追加費用が発生しますので、会計ソフトやe-Taxに対応した確定申告のソフトを使うといいかと思います。

青色申告を選ぶポイント

青色申告を選ぶポイントとしては、

・簿記の知識があり複式簿記に抵抗がない

・家族や親族を従業員として働いてもらうことを検討・決定している

・売上が増えることが確定しているので控除を最大限活用したい

などが青色申告を選ぶ際のポイントになります。

白色申告とは?

白色申告とは、開業時に青色申告承認申請書を出していない事業者が選択する申告の方法です。

無形のサービスを提供する士業の方などは白色申告を選択する方が比較的多い。

白色申告のメリット

実は、白色申告のメリットはほとんどないと言っていいのが現状です。

メリットと言えるのは、帳簿は単式簿記という複式簿記よりカンタンな方法なので、簿記の知識がなくてもインターネットで検索して調べながら帳簿付けができることくらいでしょうか。

白色申告のデメリット

青色申告と比べ特別控除や専従者控除、純損失の繰越など所得税法上のメリットはないので、節税効果はない。

節税効果がないことが一番のデメリットになります。

白色申告を選ぶポイント

白色申告を選ぶポイントは下記があります。

・年度の途中(個人事業主は1月〜12月)に退職をし年度末まで2ヶ月を切った場合

・簿記の知識が乏しいので、カンタンに帳簿付けをしたい場合

・開業届は出したが、事業規模が極小の場合

上記以外でも、白色申告を選ぶ方がいい場合があるので、その際は専門家に相談してくださいね。

まとめ

個人事業主として開業する際、青色申告か白色申告のどちらかを選ぶことは必須です。

あなたの事業の内容に照らし合わせて、青色申告か白色申告のどちらかをお伝えしたメリット・デメリットを検討した上で、選択してくださいね。